RÉGIME FISCAL DE L’AUTO-ENTREPRENEUR

- novembre 22, 2023

- Envoyé par : Axial Tax Consulting

- Catégorie: Finances et comptabilité

L’existence d’un statut juridique et fiscal dédié aux auto-entrepreneurs est de nature à réduire les activités exercées d’une manière informelle,

développer l’esprit entrepreneurial et faciliter pour les jeunes l’accès au marché du travail grâce à l’auto-emploi.

Qui peut devenir auto-entrepreneur ?

Le statut de l’auto-entrepreneur est accordé à toute personne physique exerçant à titre individuel, une activité professionnelle.

De même, une personne associée ou actionnaire dans une entreprise sans y exercer une activité reste éligible au statut de l’auto-entrepreneur.

Important :

✓ Le statut de l’auto-entrepreneur n’est pas accordé si l’entrepreneur exerce déjà une activité soumise à la taxe professionnelle,

en tant que personne morale ou physique. Il devra, au préalable, accomplir les démarches de cessation d’activité avant de s’inscrire au registre national de l’auto-entrepreneur.

Quelles sont les contribuables exclus du régime de l’auto-entrepreneur ?

• Architectes

• Assureurs

• Avocats

• Changeurs de monnaies

• Chirurgiens

• Chirurgiens dentistes

• Commissaires en

marchandises

• Commissaires aux comptes

• Marchands exportateurs

• Marchands importateurs

• Métreurs vérificateurs

• Médecins

• Hôteliers

• Huissiers de justice

• Imprimeurs

• Libraires

• Lotisseurs et promoteurs immobiliers

• Loueurs d’avions ou d’hélicoptères

• Mandataires négociants

• Marchands de biens immobiliers

• Marchands en détail d’orfèvrerie, bijouterie et joaillerie

• Marchands en gros d’orfèvrerie, bijouterie et joaillerie

• Comptables

• Débitants de tabac

• Editeurs

• Experts comptables

• Exploitants d’autoécole

• Exploitants de salles de cinéma

• Exploitants de cliniques

• Exploitants de laboratoire d’analyses médicales

• Exploitants d’école d’enseignement privé

• Géomètres

• Notaires

• Prestataires de services liés à l’organisation des fêtes et réceptions

• Pharmaciens

• Opticiens et lunetiers

• Radiologues

• Tenants un bureau d’études

• Transitaires en douane

• Topographes

• Vétérinaires

Quelles sont les conditions d’octroi du statut de l’auto-entrepreneur ?

L’option pour le régime de l’auto-entrepreneur est subordonnée aux conditions suivantes :

• Le montant du chiffre d’affaires annuel encaissé ne doit pas dépasser les limites suivantes :

- 500 000 DH, pour les activités commerciales, industrielles et artisanales ;

- 200 000 DH pour les prestataires de services.

Le contribuable est tenu d’adhérer au régime de sécurité sociale prévu par la législation en vigueur.

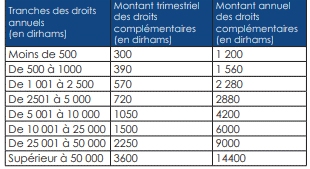

◆ Droits complémentaires destinés à la couverture médicale des autoentrepreneurs

Les droits complémentaires sont déterminés en fonction du barème suivant :

Quelles sont les règles régissant l’option au statut de l’auto-entrepreneur ?

• L’option pour le régime de l’auto-entrepreneur reste valable tant que le chiffre d’affaires encaissé n’a pas dépassé pendant deux années consécutives les limites de 500 000 DH et 200 000 DH.

Important :

✓ Dans le cas contraire, et sauf option pour le régime du résultat net simplifié ou celui de la Contribution Professionnelle Unique (CPU) , le

régime du résultat net réel est applicable en ce qui concerne les revenus professionnels réalisés à compter du 1er janvier de l’année suivant les deux années au cours desquelles lesdites limites ont été dépassées. Dans cecas, le contribuable ne peut plus bénéficier du régime de l’auto-entrepreneur.

L’option pour le régime de l’auto-entrepreneur, formulée par les contribuables, dont les professions ou activités relèvent à la fois de deux limites de chiffres d’affaires prévues pour le régime objet de leur option, n’est valable que :

• lorsque le chiffre d’affaires encaissé dans chacune des catégories de professions ou d’activités ne dépasse pas la limite prévue pour chacune d’elles ;

• ou lorsque le chiffre d’affaires total encaissé dans les professions ou activités précitées ne dépasse pas la limite correspondant à la profession ou à l’activité exercée à titre principal.

◆ Quels sont les avantages fiscaux dont bénéficie l’auto-entrepreneur ?

Impôt sur le revenu Les personnes physiques, exerçant à titre individuel

en tant qu’auto-entrepreneurs, sont soumises à l’impôt sur le revenu, en appliquant au chiffre d’affaires encaissé l’un des taux suivants :

- 0,5 % sur le montant qui ne dépasse pas 500 000 DH pour les activités commerciales, industrielles et artisanales ;

• 1 % sur le montant qui ne dépasse pas 200 000 DH pour les prestations de service.

Toutefois, lorsque le chiffre d’affaires annuel au titre des prestations de service réalisées, pour le compte d’un même client, dépasse quatre vingt mille (80 000) dirhams, le surplus est soumis à l’impôt sur le revenu, par voie de retenue à la source opérée par ledit client au taux de 30% prévu à l’article 73 (II-G-8°) .

Ces taux sont libératoires de l’I.R.

Plus-values nettes Les plus-values nettes résultant de la cession ou du retrait des biens corporels et incorporels affectés à l’exercice de l’activité sont imposables par voie de rôle suivant les modalités prévues à l’article 40-II du code général des impôts (C.G.I) et selon les taux du barème prévu au C.G.I.

Taxe sur la valeur ajoutée L’auto-entrepreneur est hors champ d’application de la TVA puisque son chiffre d’affaires ne dépasse pas le seuil d’assujettissement de la TVA fixé à 500 000 dhs.

Taxe professionnelle Exonération de la taxe professionnelle pendant une période de 5 ans à compter de la date du début d’activité ainsi que les terrains, constructions de toute nature, additions de constructions, matériels et outillages neufs acquis en cours d’exploitation, directement ou par voie de crédit-bail.

◆ Quels sont les autres avantages dont bénéficie l’auto-entrepreneur ?

• Dispense de l’obligation d’inscription au registre de commerce ;

• Dispense des obligations comptables ;

• Possibilité de domicilier son activité dans sa résidence ou dans les locaux exploités en commun par plusieurs entreprises sans que sa résidence principale ne puisse faire l’objet de saisie à raison des dettes dont il est redevable ;

• Couverture sociale à compter de la date de l’inscription au Registre National de l’autoentrepreneur (RNAE).

Important :

✓ L’auto-entrepreneur reste soumis aux mêmes dispositions prévues pour les contribuables dont les revenus professionnels sont déterminés selon le régime de la CPU et qui sont relatives au contrôle, au contentieux, aux sanctions et à la prescription.

◆ Quelle est la procédure d’inscription au registre national de l’autoentrepreneur ?

Pour avoir ce statut d’auto-entrepreneur, les personnes physiques doivent :

• avoir une adresse électronique ;

• remplir la demande d’inscription, qui vaut déclaration d’existence, d’une manière électronique via le portail du registre national de l’auto- entrepreneur https://rn.ae.gov.ma;

• retirer et signer la demande, ensuite la déposer auprès de l’un des guichets des banques partenaires de Barid Al-Maghrib accompagnée d’une photo personnelle et d’une copie de la carte nationale d’identité de l’intéressé, ou de la carte de séjour pour les étrangers dans un délai de 30 jours à compter de la date à partir de laquelle la demande a été établie sur le portail électronique.

Identification de l’auto-entrepreneur Une fois inscrit au Registre National de l’auto-entrepreneur (RNAE), l’auto-entrepreneur est reconnu à travers:

• l’Identifiant Commun de l’Entreprise (ICE), qui est son numéro de RNAE;

• l’Identifiant Fiscal;

• Le numéro d’identification à la taxe professionnelle.

◆ Quelles sont les obligations déclaratives de l’auto-entrepreneur ?

Déclaration du chiffre d’affaires de l’auto-entrepreneur Le contribuable dont l’impôt est déterminé selon le régime de l’auto-entrepreneur est tenu de déclarer son chiffre d’affaires encaissé trimestriellement sur ou d’après l’imprimé modèle établi par Barid Al-Maghrib.

La déclaration et le versement trimestriel doivent être effectués auprès de Barid Al-Maghrib avant la fin du mois qui suit le trimestre au cours duquel le chiffre d’affaires a été encaissé.

Déclaration de cessation, cession ou transformation de l’entreprise

Pour les contribuables soumis à l’I.R. selon le régime de l’auto-entrepreneur, cette déclaration doit être souscrite auprès de Barid Al-Maghrib, dans les mêmes conditions que celles prévues à l’article 150 du C.G.I Télédéclaration effectuée par l’auto-entrepreneur

• Les contribuables exerçant une activité en tant qu’auto-entrepreneur , peuvent souscrire, auprès de Barid Al-Maghrib, par procédé électronique,

leur déclaration de chiffre d’affaires. Les télédéclarations produisent les mêmes effets juridiques que les déclarations prévues par le C.G.I.

• Les contribuables exerçant une activité en tant qu’auto-entrepreneur peuvent effectuer auprès de Barid Al-Maghrib, par tout procédé électronique ou tout moyen en tenant lieu, les versements prévus par le C.G.I. Ces télépaiements produisent les mêmes effets juridiques que les paiements prévus par le C.G.I.

◆ Comment se fait le paiement de l’impôt ?

Recouvrement par paiement spontané Est versé de manière spontané au niveau de l’une des agences de Barid Al-Maghrib, le montant de

l’impôt dû par les contribuables soumis au régime de l’auto-entrepreneur avant la fin du mois qui suit le trimestre au cours duquel le chiffre d’affaires a été encaissé. Le paiement de l’impôt est effectué sur la base de la déclaration.

◆ Comment mettre fin au régime de l’auto-entrepreneur ?

L’auto-entrepreneur est radié du RNAE :

• sur demande de l’intéressé établie à cet effet d’après un modèle fixé par la loi et déposée à l’un des guichets relevant de Barid Al Maghrib ;

principales dispositions législatives :

Dahir n° 1-15-06 du 29 rabIi II 1436 (19 fév. 2015) portant promulgation de la loi n° 114-13 relative au statut de l’auto-entrepreneur (publié au BO du 12 Mars 2015);

Article 5 de la loi de finances n°43-06 pour l’année budgétaire 2007 instituant le code général des impôts (CGI) (dahir n°1-06-232 du 10 hija 1427 (31 décembre 2006) ;

Articles 32-I, 42 bis, 42 Ter, 43-4° et 5°,44-II, 73-III, 82bis, 145-XI, 148-V,150-I, 169-II, 173-II, 184-5°,221 bis-II du code général des impôts (CGI).

Article 6-I de la LDF pour l’année 2015.

Décrets d’application :

Décret n°2-15-263 du 10/04/2015 fixant la liste des professions exclues du statut de l’auto-entrepreneur.

Décret n°2-15-942 du 30/12/2015 modifiant le Décret n°2-15-263 du 10/04/2015 fixant la liste des professions exclues du statut de

l’auto-entrepreneur.

Décret n° 2-15-257 fixant la composition et le fonctionnement du comité national de l’auto-entrepreneur.

Décret n°2-15-258 du 10/04/2015 relatif aux modalités d’inscription au registre national de l’auto-entrepreneur.

Arrêtés ministériels n°151809 et 151810 du 01/06/2015 relatifs aux délais d’instruction des demandes d’inscription et aux modèles de formulaires d’inscription.

Contactez-nous au bureau Axial Tax Consultiong ou soumettez une demande commerciale en ligne.